大旗财税

企业出海专家

全球征税体制下,如何避免双重征税?

大旗财税 2018年12月20日此前,我们曾发布《外籍人士如何避免成为中国税收居民》,内容引起了很多外籍企业和个人的关注。在即将出台的全新个人所得税制度下,在华外籍人士难以避免地担忧面临双重征税的境况。

来源: takungpao.com

在经济合作与发展组织(Organization for Economic Co-operation and Development, 简称OECD)倡导的共同申报准则(Common Reporting Standard, 简称CRS)的实施下,两国税务机关将能获取各自税收居民的在他国更完整的账户信息。它还规定,尽管协议国税务机关对第三方协议国的税收居民在其国的账户信息没有任何用途,该协议国仍然有责任监管本土银行或金融机构提供有效信息给第三方协议国税务机关。那么,外籍人士可否避免来自中国或本国的双重征税呢?

何谓双重税

国际双重征税,又称“国际重复征税”。是指两个或两个以上国家,基于居民税收管辖权和收入来源税收管辖权,在同一征税期限内按同一税种对同一纳税人的同一征税对象同时征税。基于纳税人,包括自然人和法人,在其居住国或国籍国以外的一国或数国同时取得收入或拥有财产而产生。“双重征税”一词也可以指某些收入或活动的双重征税。例如,在某些司法管辖区,企业利润将被征税两次,一次为企业所得税,另一次为以股息或其他形式分配给股东。

哪些国家与中国签署了避免双重征税的协议?

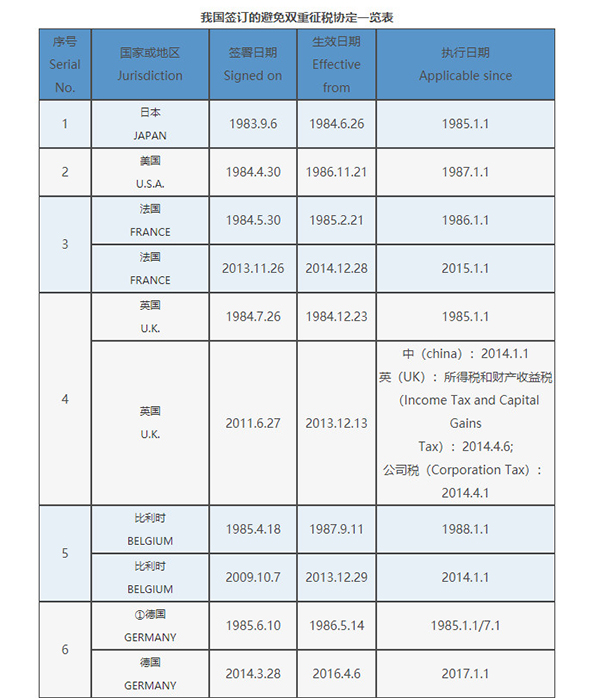

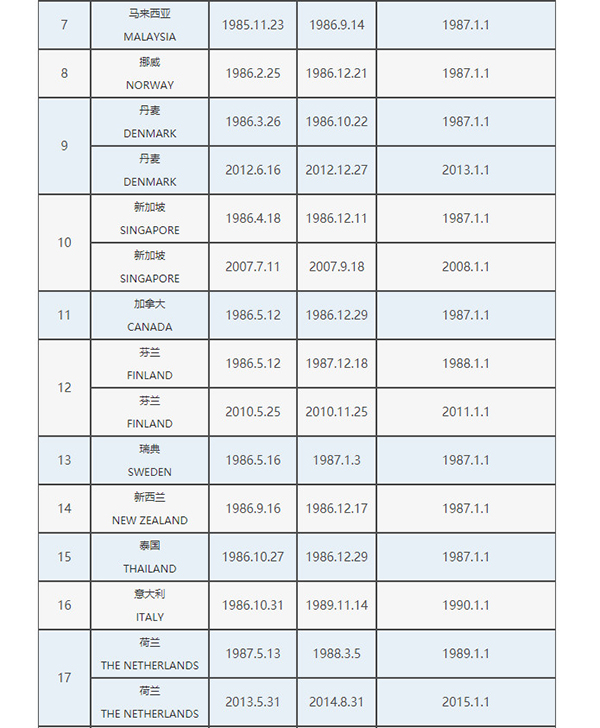

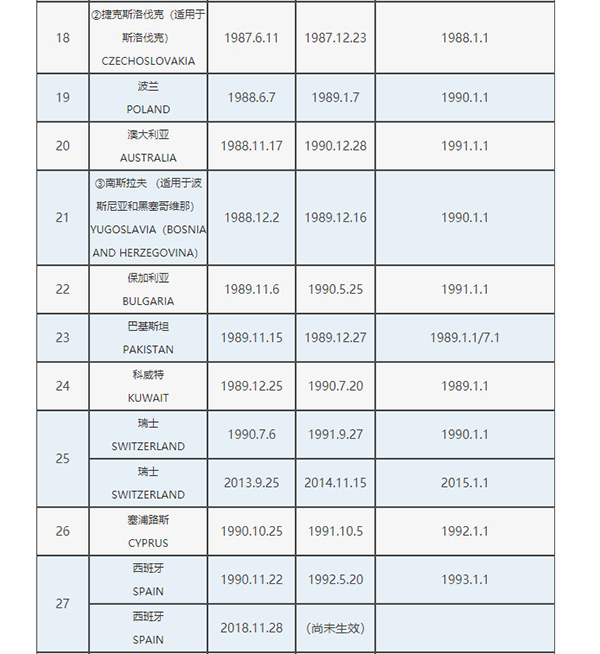

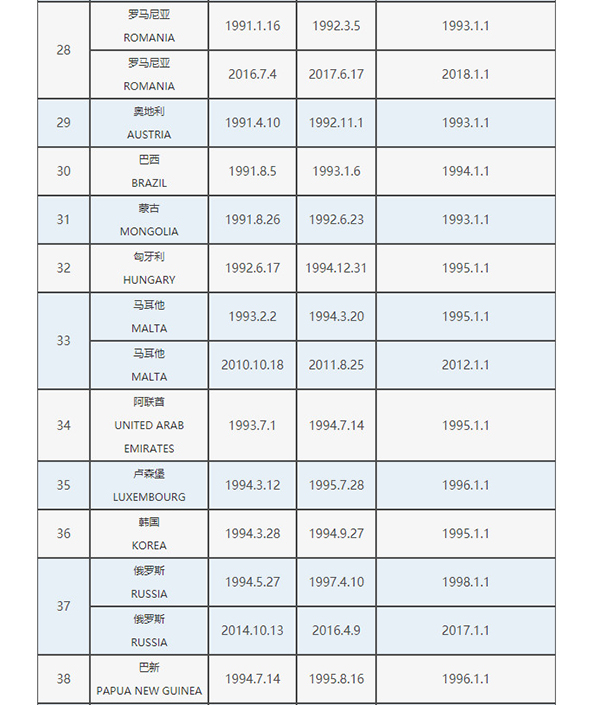

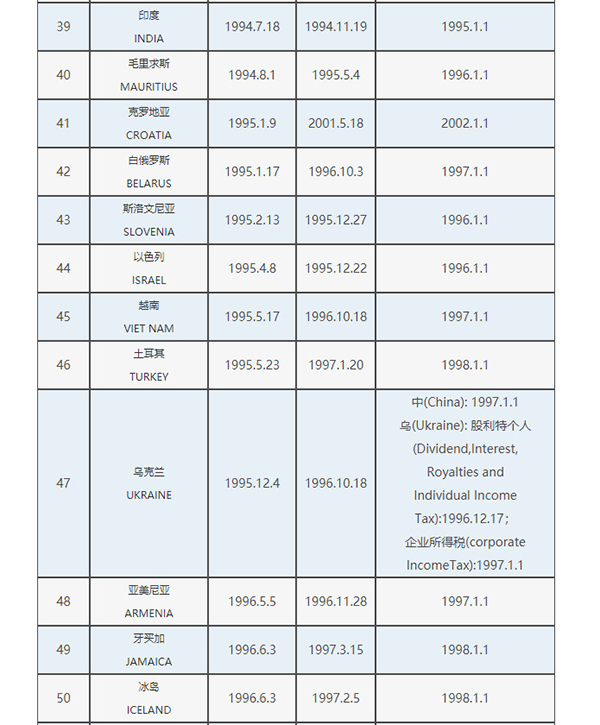

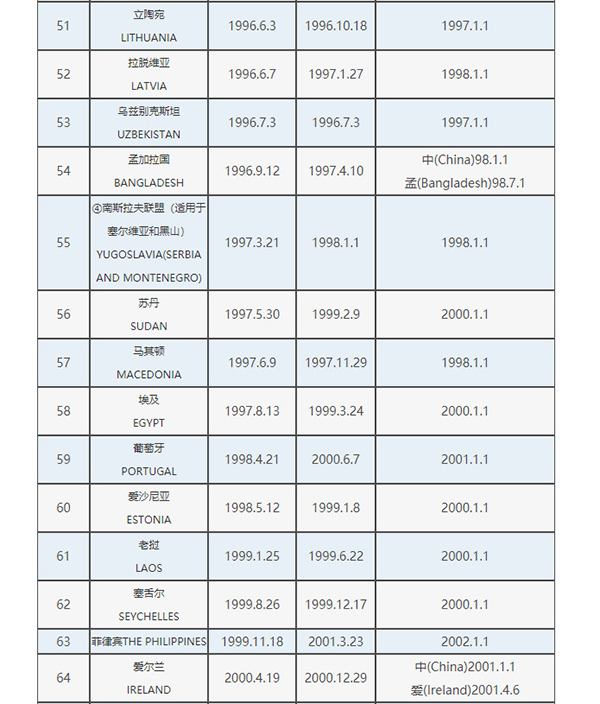

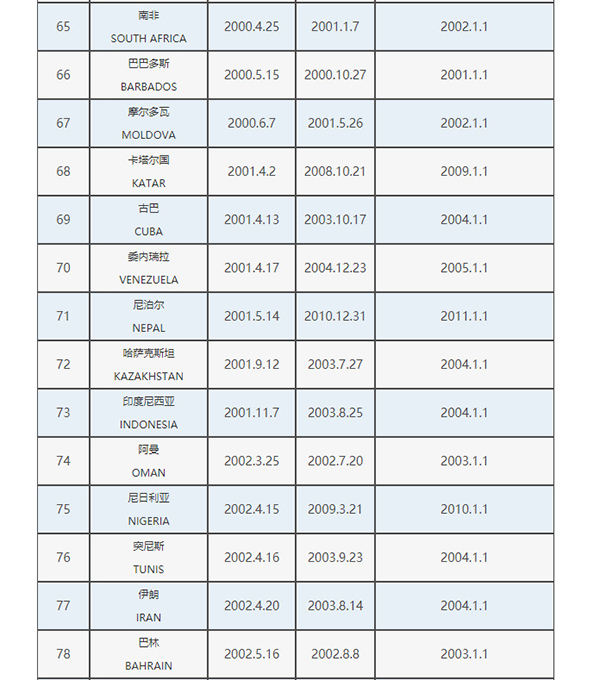

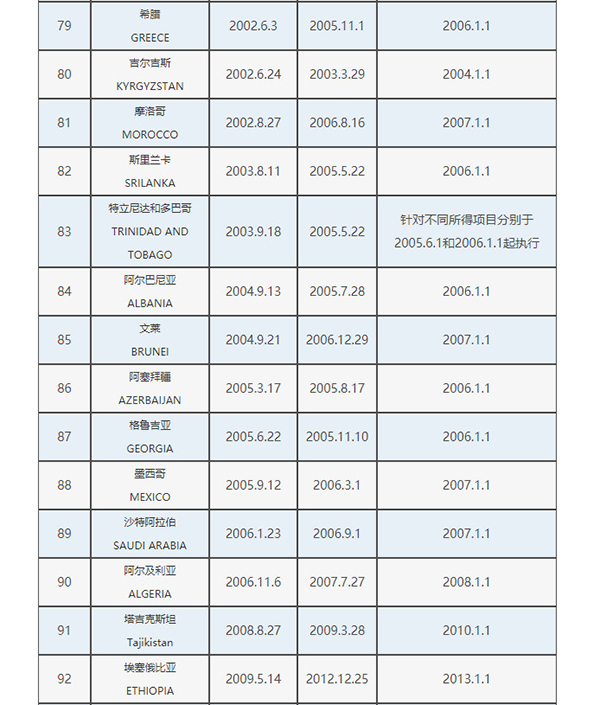

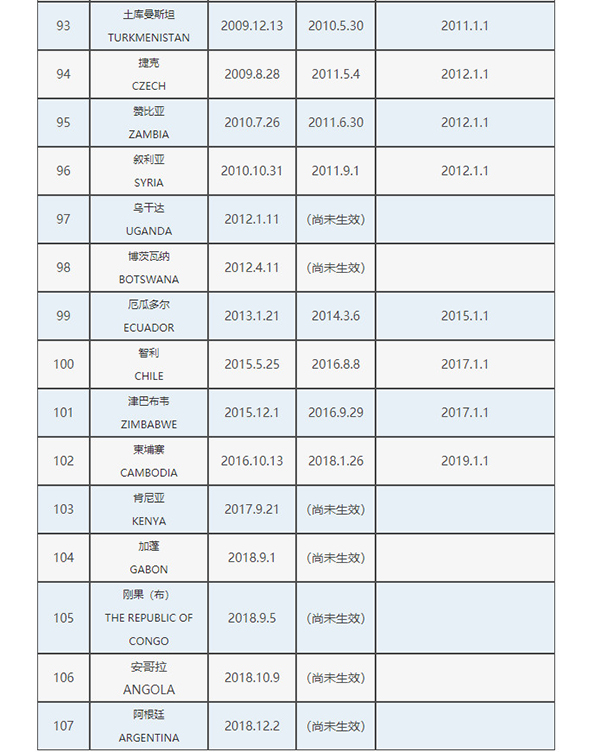

事实上,中国已经与超过一百个国家或地区签署了避免双重征税协议(Avoidance of Double Taxation, 简称DTA),超过十项税收信息交换协议(Tax Information Exchange Agreements, 简称TIEA)。同时,中国也早已于2017年在OECD法国巴黎总部签署《实施税收协定相关措施以防止税基侵蚀和利润转移(BEPS)的多边公约》。

根据税务总局最新资料显示,签署避免双重征税协议的国家已有102个国家,大多数都是近期签署的,具体列表如下:

来源:中华人民共和国国家税务总局

签署双重协议的影响

消除双重征税,降低“走出去”企业的税收成本,提高企业的竞争力;

增加税收确定性,降低跨境税收风险;

在发生税收纠纷时,协议可以提供双向协商机制,解决现有的争议问题。

避免双重征税协议的好处

避免双重征税有效设定了两国或地区协商处理多种形式税收的方式和计算机制,一般包括企业所得税、个人所得税、预扣所得税和股息税等。

这对于拥有多国或地区分公司的跨国企业甚至与具有实际交易但并没有在岸经营的贸易公司都将会收益。

避免双重征税协议的好处如下:

1)明确规定了两国之间的收入分配规则以及如何对每个国家征税。换句话说,定义了跨国贸易的管辖权。

2)帮助一个国家的纳税人了解其他国家的纳税义务的潜在限制。

3)它增强了国家税收制度的完整性,并通过税收当局之间的信息交换框架来防止逃税。

4)允许纳税人就海外缴纳的税款申请减免。

像预扣所得税,指雇主付给非居民,包括雇员、商业伙伴及海外代理商时所应缴交的税务。当支付相应款项给非居民的时候,必须预提该款项的一定百分比作预扣税,是由东道国政府按支付给外国投资者的股利、利息、无形资产特许权使用费等所计征的税种。预扣税必须缴纳给该国政府的税务局。

例如,购买某国公司债券的外国投资者,在该国预扣税为15%的情况下,从其投资的利息报酬中只能得到85%,其余15%则由债券的发行公司扣取作为预扣税缴纳给该国政府。在一般情况下,预扣税的征收会减少外国投资者的投资报酬,从而影响了长期资本的国际流动。

但是,有签署双重征税协议的国家就不一样了。以俄罗斯为例,在俄罗斯国内法律规定的标准预扣税税率和特许权使用费均为20%。根据中国与俄罗斯签署的最新税收协定,预扣税率为0%,特许权使用费的预扣税税率为6%。这显然可以降低企业的税收成本,增加中国企业“走出去”的意愿和其竞争力。<

预约成功!

尊敬的

专业顾问将尽快与您联系,请保持手机畅通。

粤公网安备 44010402002140号

粤公网安备 44010402002140号